بررسی اقتصاد های دنیا و روند مارکت ها

ایالات متحده

تحلیل وضعیت فعلی:

با مقایسه جدیدترین داده ها با دوره های قبل، مشاهده می کنیم:

- شاهد تعدیل در نرخ رشد تولید ناخالص داخلی که حاکی از کند شدن رشد اقتصادی است.

- نرخ بیکاری باثبات مانده اما اندکی رو به کاهش است که نشان دهنده بازار کار انعطاف پذیر است.

- تورم همچنان یک نگرانی است و با افزایش جزئی همراه بوده که به فشارهای مداوم قیمت ها اشاره می کند.

- نرخ بهره همچنان ثابت مانده است تا بتوان شاهد مدیریت تورم و ارتقای ثبات اقتصادی باشیم.

- افزایش بدهی دولت همچنان یک عدم قطعیت جدی است که با پیشنهاد سیاست های مالی با هدف تحریک اقتصاد یا مدیریت بحران ممکن است سطح بدهی همچنان افزایش یابد.

- سطح اطمینان مصرف کننده و کسب و کار که منعکس کننده خوش بینی یا نگرانی محتاطانه است و می تواند بر فعالیت های اقتصادی تأثیر بگذارد با دادههای اخیر که بهبود یا کاهش جزئی را نشان میدهد که بر هزینههای مصرفکننده و سرمایهگذاریهای تجاری تأثیر میگذارد.

سناریو پایه

تعدیل تورم : نرخ تورم افزایش جزئی نشان داده است که نشان دهنده فشارهای مداوم قیمت است اما در سطح بالقوه قابل کنترل است. اگر بتوان این فشارها را از طریق سیاستهای پولی هدفمند بدون ایجاد انقباضات شدید در فعالیتهای اقتصادی برطرف کرد، سناریویی را پشتیبانی میکند که در آن تورم به تدریج تحت کنترل قرار میگیرد.

بازار کار انعطاف پذیر : نرخ بیکاری اندکی کاهش یافته است و ارقام اشتغال مانند حقوق و دستمزد غیرکشاورزی و مشارکت نیروی کار نشان دهنده انعطاف پذیری است. این انعطافپذیری نشان میدهد که اقتصاد این ظرفیت را دارد که در مقابل برخی سیاستهای پولی سفتتر بدون وارد شدن به رکود مقاومت کند.

رشد در میان سیاستهای سختگیرانه : علیرغم افزایش نرخ بهره توسط فدرال رزرو برای مبارزه با تورم، اقتصاد به رشد خود ادامه داده است، البته با سرعت متوسط. این نشان میدهد که اقتصاد ممکن است به اندازهای قوی باشد که بتواند درجاتی از سیاستهای سختگیرانه را بدون تأثیرات نامطلوب قابلتوجه بر رشد، که یکی از ویژگیهای کلیدی یک سناریوی فرود نرم است، جذب کند.

رویکرد سیاست پولی متوازن : نرخهای بهره کنونی، در حالی که افزایش یافته است، رویکرد محتاطانه فدرال رزرو را برای متعادل کردن اهداف کنترل تورم و حمایت از رشد اقتصادی نشان میدهد. تثبیت نرخ بهره در سطح بالاتر نشان دهنده تلاش برای مدیریت انتظارات تورمی بدون سرکوب توسعه اقتصادی است.

موقعیت مالی و پاسخ سیاست : اگرچه سطوح بالای بدهی دولت یک چالش بلندمدت است، اما آنها همچنین منعکس کننده محرک های مالی قابل توجهی هستند که در زمان های مختلف از اقتصاد حمایت کرده است. پتانسیل تعدیل سیاست مالی برای تکمیل تلاشهای سیاست پولی میتواند با تحریک یا تثبیت اقتصاد در صورت لزوم، از فرود نرم حمایت کند.

اعتماد مصرفکننده و کسبوکار : شاخصهای اعتماد مصرفکننده و کسبوکار، در حالی که نوسانات را نشان میدهند، به سطوحی که معمولاً با رکودهای قریبالوقوع مرتبط است کاهش نیافتهاند. حفظ اعتماد برای سرمایه گذاری و هزینه ها و حمایت از ادامه فعالیت اقتصادی بسیار مهم است.

اقتصاد جهانی : در حالی که عوامل خارجی مانند مسائل زنجیره تامین جهانی و تنش های ژئوپلیتیکی خطراتی را ایجاد می کنند، آنها همچنین فرصت هایی را برای تعدیل سیاست ها و پاسخ های استراتژیک ارائه می دهند که می تواند اثرات نامطلوب بر اقتصاد ایالات متحده را کاهش دهد.

به طور خلاصه، پتانسیل یک فرود نرم مبتنی بر انعطافپذیری اقتصادی فعلی، مدیریت دقیق سیاستگذاری، و قدرت اساسی بازار کار و هزینههای مصرفکننده است. این عوامل نشان میدهند که با سیاستهای پولی و مالی محتاطانه، اقتصاد ایالات متحده ممکن است چالشهای کنترل تورم را بدون ایجاد یک رکود قابلتوجه، پشت سر بگذارد.

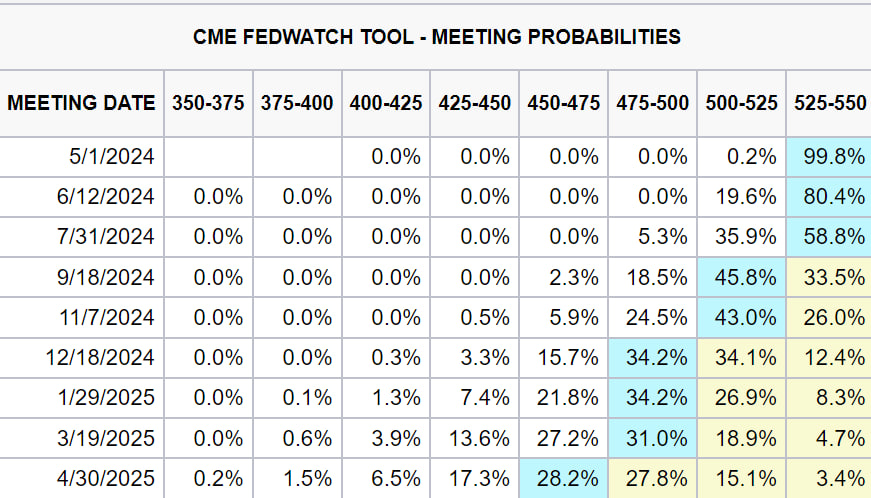

در انتها نگاهی داشته باشیم به انتظارات مارکت ازکاهش های نرخ بهره، که در حال حاضر انتظار میرود در ماه سپتامبر اولین کاهش نرخ بهره را داشته باشیم.

ناحیه یورو

تحلیل وضعیت فعلی

مقایسه داده های اخیر با روندهای تاریخی نشان می دهد:

- رکود اقتصادی : نرخ ثابت رشد GDP نشاندهنده توقف توسعه اقتصادی است که نیاز به مداخله سیاستی برای جلوگیری از رکود دارد.

- انعطافپذیری بازار کار : نرخ بیکاری در سطوح بالایی قرار دارد اما ثابت مانده استنشاندهنده ثبات بازار کار با وجود شوکهای اقتصادی گذشته است.

- تعدیل تورم با نرخ های بهره بالا : کاهش جزئی تورم، همراه با نرخ های بهره نسبتاً بالا، نشان دهنده یک موضع پولی سخت تر برای مدیریت انتظارات تورمی است.

- مدیریت بدهی عمومی : کاهش نسبت بدهی دولت به تولید ناخالص داخلی نشان دهنده تلاش مداوم برای دستیابی به پایداری مالی است.

نتیجه گیری و سناریوی آینده برای اقتصاد یورو

منطقه یورو برای بهبود تدریجی اقتصادی با رشد متوسط تولید ناخالص داخلی ، با فرض تثبیت رشد دستمزدها و کاهش فشارهای تورمی، آماده است. به نظر می رسد دوره فعلی یک مرحله حفظ سیاست ها است، با چشم انداز محتاطانه در مورد نرخ بهره، زیرا بانک مرکزی اروپا منتظر داده های قطعی تر در مورد تورم و دستمزدها است.

در حالی که پتانسیل یک فرود نرم ، مشابه سناریوی ایالات متحده وجود دارد ، بانک مرکزی اروپا باید فشارهای قیمت داخلی، به ویژه ناشی از تورم دستمزدها را که به طور بالقوه می تواند با مزایای بهبود تولید ناخالص داخلی خنثی کند، کنترل کند. این سناریو نشان میدهد که بانک مرکزی اروپا آماده ورود به یک دوره عادیسازی نرخ است که در صورتی که دادهها از مسیری پایدار به سمت نرخ تورم هدف ۲ درصد حمایت کنند، میتواند شامل کاهش نرخ بهره باشد.

چالشهای اصلی برای بانک مرکزی اروپا مدیریت ریسکهای تورم – بهویژه ناشی از تنشهای ژئوپلیتیکی – و در عین حال حمایت از رشد اقتصادی در بحبوحه یک اقتصاد بالقوه در حال سرد شدن جهانی است. مسیر آینده منطقه یورو احتمالا شامل یک اقدام متعادل کننده دقیق خواهد بود که ثبات قیمت ها را در اولویت قرار می دهد و به دنبال تقویت اعتماد مصرف کننده و انعطاف پذیری اقتصادی است.

در نتیجه، به نظر می رسد سناریوی اولیه پیش روی اقتصاد یورو، مسیری محتاطانه خوش بینانه به سمت بهبود است، با تغییر بالقوه به سمت یک سیاست پولی سازگارتر در آینده نزدیک، مشروط بر اینکه تورم دستمزدها با اهداف تورمی بانک مرکزی اروپا همسوتر شود.

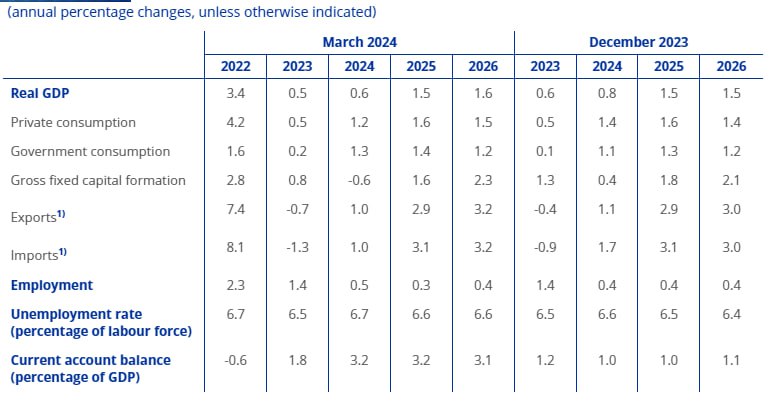

در انتها نگاهی داشته باشیم به آخرین پروجکشن ناحیه یورو

ژاپن

- BoJ نرخ های بهره را افزایش داده است که نشان دهنده تغییر در سیاست پس از سال ها تسهیل پولی است.

- BoJ به خرید JGB ها ادامه می دهد، اما خرید سایر دارایی ها را متوقف می کند، که نشان دهنده حرکت به سمت عادی سازی سیاست ها است.

- نشانه هایی از افزایش سودآوری و سرمایه گذاری در بخش تجاری وجود دارد که به قدرت اقتصادی زیربنایی اشاره دارد.

- بخش خدمات افزایش قیمت را تجربه می کند و رشد متوسطی در انتظارات تورمی وجود دارد.

- BoJ خطرات خارجی از جمله رشد اقتصادی آهسته تر در سطح جهان را تایید می کند که می تواند بر اقتصاد صادراتی ژاپن تأثیر بگذارد.

سناریوهای کنونی کوتاه مدت و بلندمدت :

کوتاه مدت:

- افزایش اخیر نرخ بهره نشان میدهد که BoJ شروع به رسیدگی به نگرانیها در مورد افزایش تورم کرده است، که در کوتاهمدت ممکن است به تعدیلهایی در بازار و نوسانات احتمالی منجر شود زیرا سرمایهگذاران و کسبوکارها با چشمانداز تغییر سیاست سازگار میشوند.

- تصمیم به خرید دارایی های کمتر به جز JGB ها ممکن است منجر به کاهش نقدینگی در بازارهای خاص شود که احتمالاً منجر به محدودیت های کوتاه مدت در تامین مالی شرکت یا سرمایه گذاری در املاک و مستغلات می شود.

- مداخلات سیاستی دولت برای رسیدگی به نوسانات “ین” نشان دهنده نوسانات بالقوه ارز در کوتاه مدت است.

بلند مدت:

- در بلند مدت، اگر بانک مرکزی ژاپن نرخ تورم هدف خود را در حدود 2 درصد حفظ کند، اقتصاد ژاپن ممکن است به تدریج از محیط تورمزدایی که دهههاست این کشور را آزار داده است، تغییر کند.

- توجه مستمر به سودآوری شرکت ها و سرمایه گذاری های تجاری ثابت، چشم انداز مثبتی را برای رشد اقتصادی پایدار نشان می دهد.

- آمادگی BoJ برای مداخله در بازار ارز برای مقابله با اقدامات سفته بازانه علیه ین و تضمین ثبات ارز ممکن است به یک محیط سرمایه گذاری بلندمدت قابل پیش بینی تر منجر شود.

نتیجه گیری سناریوی نهایی:

به نظر می رسد اقتصاد ژاپن با احتیاط به سمت یک سناریوی فرود نرم در بلندمدت حرکت می کند که مشخصه آن عادی سازی دقیق سیاست های پولی، رشد پایدار اقتصادی و نزدیک شدن تورم به سطح هدف است.

چین

- رشد اقتصادی : رشد آهسته تر نشان می دهد که اقتصاد به سرعت سال های گذشته در حال گسترش نیست، اما همچنان یک مسیر مثبت را حفظ می کند.

- بازار کار : افزایش جزئی در بیکاری می تواند نشان دهنده سرد شدن اقتصاد باشد، اما اشتغال تمام وقت و رشد دستمزد ممکن است این اثر را متعادل کند.

- سیاست پولی : نرخ بهره 3.45 درصد نشان میدهد که بانک مرکزی چین موضع معتدلی برای تحریک رشد بدون تحریک تورم دارد.

- سلامت مالی : نسبت بدهی دولت به تولید ناخالص داخلی 77.1 درصد نشان دهنده سطح قابل توجهی از مخارج عمومی است که احتمالاً منعکس کننده اقدامات محرک است.

سناریوی اصلی پیش رو برای اقتصاد چین

به نظر می رسد چین در حال حرکت به سمت یک سناریوی فرود نرم است، با این حال، اقتصاد با خطرات متعددی از جمله تأثیرات بالقوه ناشی از فشارهای تجارت خارجی و کندی اقتصاد جهانی مواجه است. بازار مسکن نشانه هایی از سرد شدن را نشان می دهد که می تواند بر مصرف داخلی و سرمایه گذاری تأثیر بگذارد.

جمعبندی

در حال حاضر تمام این سناریوهای گفته شده صرفاً یک افق پیش رو است که میتواند با هر تغییری به سمت دیگر هدایت شود.

نکته مهم از نظر من این است که کشورهایی که درگیر انقباضی طولانی تا به الان بودهاند همچنان برای کنترل تورم این سیاست را ادامه خواهند داد اما تا کی؟

تا زمانی که مطمئن شوند تورم بر نمی گردد اما این ممکن است منجر به پرایس شدن رکود شود که اکثر اقتصادها میتوانند این را بپذیرند که یک رکود خفیف را داشته باشند اما مجدد به دوران تورم باز نگردند.

در هر نشست بانکهای مرکزی ما تغییراتی در صحبتها را شاهد هستیم از پروجکشنها تا تغییرات سیاستها، اما زمانی که ما شاهد کاهش نرخ بهره باشیم این صرفا نقطه عطف برای بازارها نیست زیرا ممکن است این کاهش صرفاً رسیدن به تورم هدف نباشد و به دلیل وقوع رکود باشد.

پس در این حالت ما چشم انداز خوبی برای بازارها نخواهیم داشت اما از اکنون تا زمانی که نشانههایی از تغییرات مهم در اقتصاد را ببینیم چشم انداز پیش رو مثبت است از طرفی با توجه به انتخابات در کشورهای مختلف به خصوص ایالات متحده سیاستهای محتاطانهتری را میشود انتظار داشت.